今回は、ソーシャルレンディングの歴史について解説します。投資商品としてソーシャルレンディングの歴史は浅いです。20年弱の歴史。

2002年:ソーシャルレンディングの原型が誕生

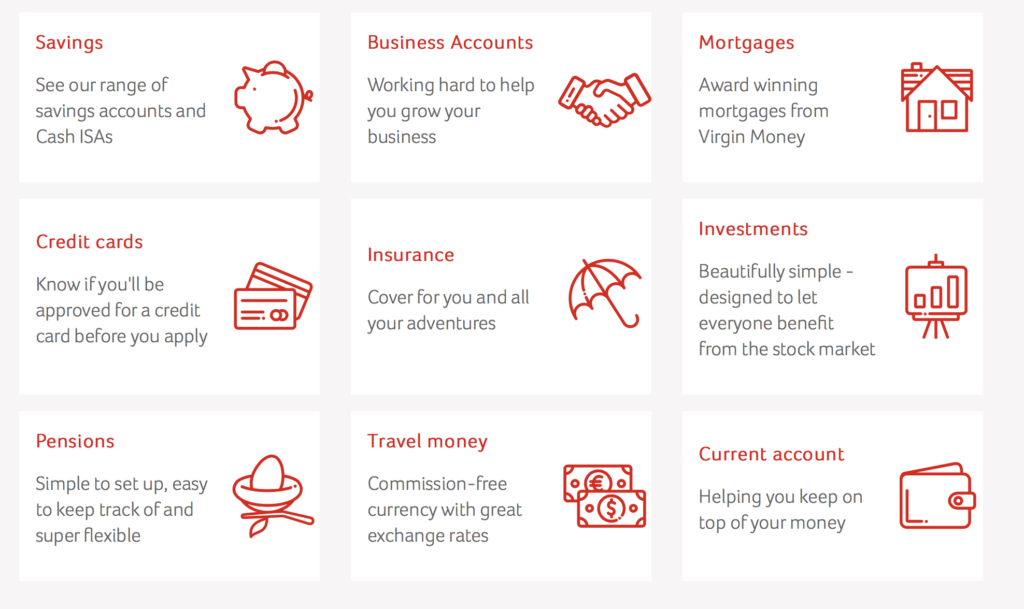

世界初は2002年の「VirginMoney」と言われています。

今の日本のソーシャルレンディング のようなスキームではなく、個人間融資(P2P:Peer To Peer Lending)でした。

友人や家族など親しい関係にある貸し手と借り手を結びつけるサービスがソーシャルレンディング の原型でした。

VirginMoneyは金融に関するサービスを総合的に提供している会社のようです。

2005年:他人同士の融資サービスへ進化

2005年にイギリスのZOPAが、個人間がインターネットで小口の融資を行えるマーケット型のサービスを開始しました。

知らない個人の間でも融資サービスを行えるサービスに進化しました。

2006年:イギリスからアメリカへ

イギリス発祥のソーシャルレンディングがアメリカへと渡ります。

2006年にアメリカ最古参のソーシャルレンディング事業者であるProsperが誕生します。

2007年:世界全体へ

2007年にはLending Clubが類似サービスを開始する。Prosper、Lending Clubはオークション型である。

2007年に入ると欧米や中国・韓国でもサービスが展開されます。

ただし、2007年は「LendingClub」の発足が目立った年でしょう。

後の世界最大手のソーシャルレンディング事業者であり、NASDAQ上場企業の誕生です。

2008年:遂にソーシャルレンディングが日本上陸

2008年10月、遂にソーシャルレンディングが日本に上陸します。

maneo(2008)がソーシャルレンディングサービスを開始します。

maneoは当初個人に対するローンを中心に扱っていました。しかし、貸し倒れが相次いだため、現在は事業者に対するローンのみ取り扱っています。

また、2018年には不祥事を起こしています。ソーシャルレンディングを日本に誕生させた企業の不祥事は、日本でのソーシャルレンディング対する「不信感」を醸成させてしまったと言わざるを得ないでしょう。

2009年には、AQUSHがサービス開始。(現在は新規募集停止中)

2009年:リーマンショックでソーシャルレンディングの重要性が高まる??

2009年と言えば、世界的金融危機「リーマンショック」があった年です。

実は「リーマンショック」はソーシャルレンディングの発展を後押ししました。

銀行が融資を厳しく引き締めたため、消費者や中小企業などの資金需要者が新たな資金調達の手段を模索し始めたからです。

つまり、ソーシャルレンディングは「銀行」が融資を渋るようなときに発展します。

僕は、日本でもそろそろソーシャルレンディングが流行すると思っています。なぜならば、銀行がマイナス金利の影響で低金利の貸出を渋り始めているからです。それに、不動産投資や太陽光案件など、融資の基準が厳しく審査に時間をかなり要するものは銀行ではなくソーシャルレンディングで調達しようとする資金需要者が増えると考えます。

2011年:ソーシャルレンディングが壁にぶつかる

SBIソーシャルレンディング(2011)がマーケット型のサービスを提供しました。

2011年、ソーシャルレンディングは一つの壁に当たることになります。

それは個人融資によるデフォルト率の高さです。

先ほど少し触れたmaneoもSBIソーシャルレンディングも個人融資においては頻繁にデフォルトを発生させていたようです。

2013年:個人ローンが縮小

2013年には、クラウドバンク ![]() 匿名組合契約型の投資サービスを開始しました。

匿名組合契約型の投資サービスを開始しました。

2013年maneoに瀧本社長が就任します。この時期が日本のソーシャルレンディングにとって転換期でした。

貸し倒れの多い個人ローンが縮小して行き、法人向けの事業性ローンに集中しました。

これによりソーシャルレンディング業界は安定的に発展していくことになりました。

2014年〜:ソーシャルレンディング事業者が増加

2014年にはラッキーバンク、オーナーズブックが匿名組合契約型の投資サービスを開始しました。

2015年にはLCレンディング 、ガイアファンディング、トラストファイナンスが匿名組合契約型の投資サービスを開始している。

2014年以降は、日本でソーシャルレンディング事業者が急増した年と言えます。

2018年:maneo事件の発生

2018年7月、maneo事件が起こりました。

証券取引等監視委員会は、ネット上で虚偽の説明で投資を募っていたとして、当時ソーシャルレンディングの最大手だった「maneoマーケット」に対して行政処分を行うよう金融庁に勧告しました。

証券取引等監視委員会が問題視したのは「グリーンインフラレンディング」という運営業者による多額の不正流用を見過ごしていたことでした。

maneoは2015年よりソーシャルレンディングのインフラシステムを他社へ提供するサービスをしています。

maneoはグリーン社の依頼で、北海道での太陽光発電やスリランカでの水力発電事業への融資名目で年利11~14%で投資家を募集していました。

3084人から約130億円を集め同社に仲介しました。

しかし、実際にはグリーン社はグループ会社の増資など事前の説明と異なる目的に集めた資金を流用していたのです。

maneoはグリーン社の資金管理の実態や資金使途を把握する義務を負っていたため、資金流用したグリーン社ではなく、maneoが行政処分の対象となりました。

実態は、グリーンインフラレンディングが悪かったということですね。

もちろん、maneoの管理体制や隠蔽気質にも問題はありますが・・・。

2018年〜:第二種金融商品取引業の取得が免許となる

2018年あたりから、maneoが起こした問題を受けて、ソーシャルレンディング事業者は「第二種金融商品取引業」と「貸金業」の登録が進みました。

金融庁からもソーシャルレンディングへ投資する上で、「第二種金融商品取引業」の登録がある運営社かどうかしっかりと確認するように注意喚起されています。→ソーシャルレンディングへの投資にあたってご注意ください

第二種金融商品取引業を登録する上で、資本金が1,000万以上ある必要があります。

それ以外にも、金融商品取引業者としての分別管理義務や書面交付義務、法定帳簿等の規制は、法令及び協会規則に従い非常に厳格になっています。

第二種金融商品取引業は、信託受益権の売買、売買の媒介、募集の取扱い(媒介)など、又は、ファンドの自己募集、募集の取扱い(媒介)などを行うものですから、法律等を遵守し、内部管理体制を整え、投資者の保護を図ることが必要です。

関東財務局

第二種金融取引業よりも規制が厳しい「第一種金融取引業」というものがあります。

ソーシャルレンディング業者の中では、「第一種」の免許を取得しているところは少ないです。

「クラウドバンク![]() 」は第一種金融取引業の免許を取得しています。

」は第一種金融取引業の免許を取得しています。

どんどん拡大する市場

このように紆余曲折ありながら市場を拡大してきたソーシャルレンディング市場は、今後の拡大し続けていくと考えます。

| 年 | 国内ソーシャルレンディング市場規模 |

|---|---|

| 2014 | 143億円 |

| 2015 | 310億円 |

| 2016 | 533億円 |

| 2017 | 1,316億円 |

クラウドポート調べ

ソーシャルレンディング先進国のアメリカでは、2015年における市場規模が227億ドル(約2.5兆円)に達しています。

海外でこんなにも成長しているので、日本でも今後の成長は確実と言えるでしょう。

ぜひ、まだ周りの人たちが初めていない新しい投資にチャレンジして見ませんか?